CFD取引の税金 | 特定口座・損益通算・損失繰越・経費・確定申告などをわかりやすく解説!

2024/01/16 2020/03/15

CFD取引の税金(特定口座・損益通算・損失の繰越し・経費の計上・確定申告のやり方など)についてわかりやすく解説しています。

記載内容は、2023年12月03日時点での情報です。

税制に関する法令は毎年改正されますので、最新の情報は国税庁公式サイトもしくは、専門家(税務署・税理士・役所)にご確認ください。

記事の目次

CFD取引とは?わかりやすく解説

CFD取引とは、世界中の株価指数や個別株・商品・債券など幅広い銘柄に少額の資金でレバレッジを効かせた取引ができる、近年話題の投資方法です。

CFDとは、Contract For Differenceの略で日本語では「差金決済取引」と言われています。

急に「差金決済取引」と言われても、まったくピンと来ないと思いますので、わかりやすく簡単に解説すると、買値と売値の価格差を取引することです。

| 差金決済取引とは、有価証券の受渡しを行わず、買値と売値の価格差に相当する金銭の授受のみにより差金決済する取引または金融商品のことで、先物取引やFXなども同一の取引に該当します。 |

CFD取引の税金

CFD取引で利益を出した時は、原則確定申告をし納税する必要があります。

CFD取引の税金は、雑所得に区分され申告分離課税が適用されています。

申告分離課税とは、ほかの所得と合算せず取引売買によって得た利益のみに課税する方法で税率は、20.315%です。

| CFD取引の税率は、現在20.315%で内訳は「所得税15%」「住民税5%」「復興特別所得税0.315%」となっています。 |

確定申告が不要なケース

| 会社員 | ・年収 2,000万円以下 ・給与所得以外の所得が20万円以下 |

| 扶養家族 | ・所得が48万円以下 |

| 年金生活者 | ・年金等の収入が400万円以下 ・年金等の収入以外の所得が20万円以下 |

確定申告が必要なケース

| 会社員 | ・年収 2,000万円以上 ・給与所得以外の所得が20万円以上 |

| 扶養家族 | ・所得が48万円以上 |

| 年金生活者 | ・年金等の収入が400万円以上 ・年金等の収入以外の所得が20万円以上 |

会社員

会社員の方は、CFD取引などで20万円以上の所得がある場合、原則確定申告をする必要があります。

(年金生活者の方も同様です。)

契約社員・アルバイト

契約社員とアルバイトの方は、130万円以上の給与所得があり、CFD取引などで20万円以上の所得がある場合、原則確定申告をする必要があります。

扶養家族(給与所得のある主婦・学生など)

扶養家族(給与所得のある主婦・学生など)の方は、103万円以下の給与所得でもCFD取引などで20万円以上の所得がある場合、原則確定申告をする必要があります。

扶養家族(給与所得のない主婦・学生など)

扶養家族(給与所得のない主婦・学生など)の方は、CFD取引などで48万円以上の所得がある場合、原則確定申告をする必要があります。

48万円を超えてしまうと、配偶者控除や扶養関係で適用される税制が変わるため注意が必要です。

またお住まいの地域によっては、48万円以下の所得でも住民税がかかる場合があります。

CFD取引で確定申告が不要な場合でも、繰越控除、住宅ローン控除、医療費控除等がある場合には、確定申告をする必要があります。

確定申告の条件は、個人によって異なります。

自身がどれに該当するのか不明な場合には、専門家(税務署・税理士・役所など)へのご相談をおすすめいたします。

CFD取引のFAQ(よくある質問)

CFD取引に関するよくある質問とその回答を以下にまとめています。

確定申告とは?

確定申告とは、1月1日から12月31日までの1年間を課税期間として、その期間内すべての所得(収入・支出・医療費・扶養家族など)を計算した確定申告書を税務署へ提出し、納付すべき所得税額を確定させることです。

CFD確定申告しないとどうなる?

確定申告を期限までに行わない場合、延滞税や無申告加算税などの申告漏れによるペナルティが課されることがあります。

CFDは累進課税ですか?税率は?

CFD取引の税金は、累進課税ではなく「申告分離課税」が適用されています。

税率は「20.315%」です。

CFD取引の税金 特定口座(源泉徴収)

特定口座制度は、株式取引等に適用される制度でデリバティブ取引に分類されるCFD取引は、特定口座制度の対象外で源泉徴収制度もありません。

CFD取引の確定申告は、証券会社から発行される「年間取引報告書」をもとに行います。

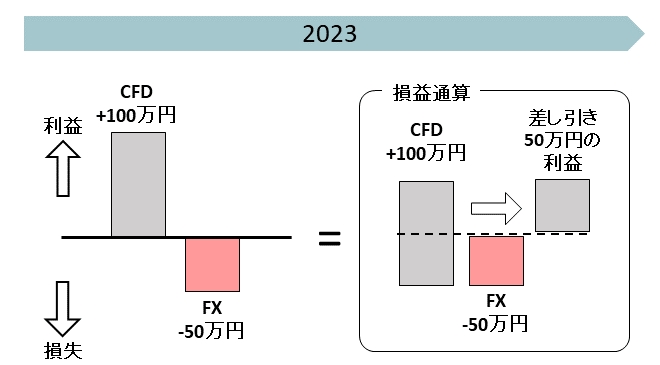

CFD取引の税金 損益通算

CFD取引は、損益通算ができます。

損益通算とは、利益と損失を相殺することで、例えばCFD取引で100万円の利益を出しFX取引で50万円の損失を出した場合、利益と損失を差し引きして残った利益の50万円が課税対象になります。

CFD取引の損益通算は、同じ雑所得(申告分離課税)に区分されるデリバティブ取引(先物・オプション・CFD・国内FX)のみが対象です。

国税庁 / 損益通算

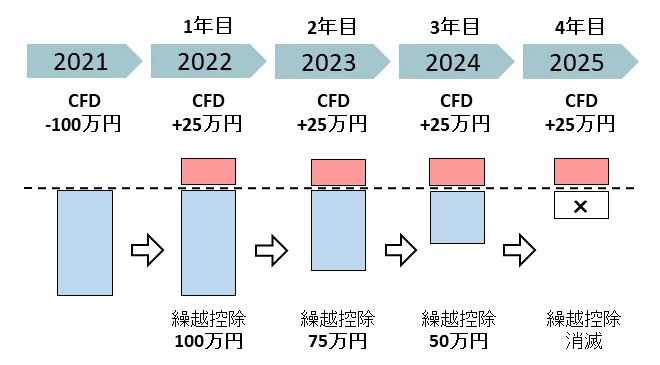

CFD取引の税金 損失繰越し(繰越控除)

CFD取引は、損失繰越しができます。

損失繰越し(繰越控除)とは、損益通算をしても利益より損失が大きく年内の取引損益がマイナスになる場合、損失を翌年以降に持ち越し後々の利益と相殺させることができます。

例えば、今年CFD取引で100万円の損失を出した場合、翌年以降(3年間)に100万円の損失を持ち越し損益通算ができます。

繰越控除の期間は、3年間で4年目に入った繰越し分は、消滅してしまいます。

また繰越控除の適用を受けるには、利益のありなしに関わらず毎年確定申告が必要になります。

国税庁 / 繰越控除

CFD取引の税金 経費計上できるもの

CFD取引は、経費が計上できます。

CFD取引は、雑所得(申告分離課税)に区分されるので、利益を出すために掛かった費用を「経費」として計上することが認められています。

CFD取引の経費

上記の費用などは、CFD取引の経費として一般的に認められていますが、最終的な判断は税務署になります。

また経費は繰越しができないので、年度内で計上する必要があります。

CFD取引の税金 確定申告の期限はいつ?

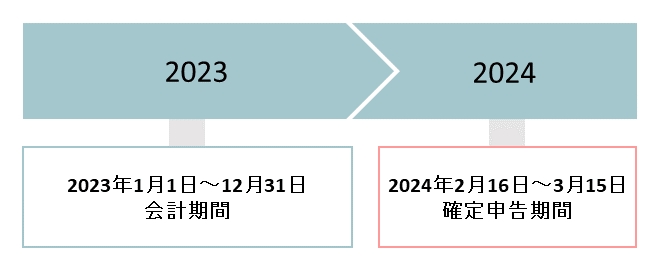

1月1日から12月31日までの取引が確定申告の対象となる期間で、確定申告の時期は翌年の2月16日から3月15日までの約1か月間です。

また税金の納付期限も原則 3月15日までとなっています。

税金の納税方法は、クレジットカード納付・QRコードを利用したコンビニでの納付・金融機関又は税務署窓口での現金納付などがあります。

国税庁 / 税金の納付

国税庁 / クレジットカード納付

CFD取引の税金 確定申告のやり方

確定申告の大まかな流れは、下記の通りです。

① 必要な書類を準備する。

② 確定申告書を作成する。

CFD取引の確定申告は、国税庁公式ページにある「確定申告書等作成コーナー」から簡単に行うことができます。

画面の案内に従って必要事項と金額等を入力するだけで確定申告書の作成ができます。

③ 確定申告書を提出する。

確定申告書の提出方法は、下記の3種類から選択することができます。

④ 納税する・還付を受ける。

納税する必要のある方は、下記の4種類から納税方法を選択し納期限である3月15日までに納付手続きを行います。

還付金のある方は、確定申告書に記載した金融機関に4月中旬頃に振り込れます。

確定申告の手続きなどについて不明点がある方は、相談窓口を利用しましょう。

国税庁 / 申告手続きの流れ

国税庁 / 確定申告書作成コーナー

国税庁 / 相談窓口

所得の種類と課税方法

金融取引関連の所得の種類と課税方法は、大きく3つに区分されています。

CFD取引は雑所得(申告分離課税)に区分されていますが、暗号資産(ビットコインなど)や海外FXは、同じ雑所得でも(総合課税)に区分されている点には注意が必要です。

雑所得(総合課税)

・暗号資産(ビットコインなど)

・暗号資産CFD

・海外FX

・

・税率 / 累進課税(最大55%)

・損失の繰越し / 不可

・損益通算 / 同じ区分で年度内のみ可

・経費計上 / 可

・特定口座 / なし

雑所得(申告分離課税)

・CFD

・先物

・オプション

・国内FX

・税率 / 20.315%

・損失の繰越し / 可

・損益通算 / 同じ区分のみ可

・経費計上 / 可

・特定口座 / なし

譲渡所得(申告分離課税)

・上場株式

・ETF / REIT

・投資信託

・国債

・税率 / 20.315%

・損失の繰越し / 可

・損益通算 / 同じ区分のみ可

・経費計上 / 原則不可

・特定口座 / あり

累進課税 税率表

| 合計所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円~330円以下 | 10% | 97,500円 |

| 330万円~695万円以下 | 20% | 427,500円 |

| 695万円~900万円以下 | 23% | 636,000円 |

| 900万円~1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円~4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円以上 | 45% | 4,796,000円 |

暗号資産(暗号資産CFD)や海外FXは、所得金額に関係なく住民税の10%が一律で加算され最大税率は55%になります。

CFD取引の税金 まとめ

まとめ

- CFD取引の利益には、原則確定申告が必要。

- CFD取引は、申告分離課税で税率は 20.315%

- CFD取引は、特定口座制度の対象外。

- CFD取引は、損益通算ができる。

- CFD取引は「3年間」損失を繰越せる。

- CFD取引は、経費の計上ができる。

今回はCFD取引の税制について解説をしてきましたが、これからCFD取引を始める方にとって最も重要なテーマは「CFD取引で損失を回避して、利益を得るにはどうすればいいのか?」だと思います。

しかし巷では、CFD取引は損失を出して退場する確率が高いと言われています。

それはなぜでしょう?

答えは

「マーケットの値動きの仕組み」にあります。

事前に理解していれば特別難しいことではないのですが、マーケットの値動きの仕組みを理解せずCFD取引を始めた方のほとんどが、残念ながら損失を出し最終的に退場していくことになります。

マーケットの値動きの仕組みについては、具体的な事例を交えて下記の記事でわかりやすく解説をしています。

興味のある方は、是非ご覧ください。

CFD取引関連のおすすめ記事

当サイトの各種掲載情報やコンテンツは、株式投資関連の情報をわかりやすく伝えることを目的としたものであり、投資勧誘を目的にしたものではありません。

実際に投資を行う際は、当サイトの情報に依存して投資判断を下すことはお控え下さい。

株式や先物取引・オプション取引・差金決済取引・外国為替証拠金取引などの金融商品取引は元本割れリスクや多額の損失を出す恐れがあります。

投資に関する最終判断の決定は全てご自身の判断、自己責任で行うようお願い申し上げます。

各種掲載情報やコンテンツ内容によって起因するトラブルや発生した損害等につきまして当サイトは一切の責任を負わないものとします。

また当サイトからリンクやバナーなどによって他サイトに移動された場合、移動先サイトで提供される情報やサービス等についても一切の責任を負わないものとします。予めご了承お願い申し上げます。