日経平均CFDとは?先物との違いは?取引するならどっちがいい?わかりやすく取引方法も解説!

2024/01/16 2024/01/13

最近何かと話題の日経平均ですが、投資経験のない方からすると、日経平均に投資するには何をどうすればいいのかわかりませんよね。

実際、日経平均に投資する方法には、先物・オプション・ETF・CFDなど様々な方法があります。

そこで今回は、個人投資家の間で人気のある日経平均CFDの基礎知識から、CFD取引を始める上で注意すべきデメリットなどについて掘り下げて解説をしていきたいと思います。

日経平均に投資をしたい方、CFD取引に興味のある方、日経平均CFD取引について理解を深めたい方は、是非最後まで読んでみてください。

記事の目次

CFD取引とは?わかりやすく解説

CFD取引とは、世界中の株価指数や個別株・商品(コモディティ)・債券など幅広い銘柄に少額の資金でレバレッジを効かせた取引ができる、近年話題の投資方法です。

CFDとは、Contract For Differenceの略で日本語では「差金決済取引」と言われています。

急に「差金決済取引」と言われても、まったくピンと来ないと思いますので、わかりやすく簡単に解説すると、買値と売値の価格差を取引することです。

| 差金決済取引とは、有価証券の受渡しを行わず、買値と売値の価格差に相当する金銭の授受のみにより差金決済する取引または金融商品のことで、先物取引やFXなども同様の取引に該当します。 |

日経平均CFDとは?

日経平均CFDとは、日経平均先物を「原資産」とした差金決済取引です。

わかりやすく解説すると、日経平均先物の値動きに対して買値と売値の価格差を取引することです。

「差金決済取引」や「原資産」など、とっつきにくい感じの言葉が出てきますが、日経平均CFD取引の仕組みは、それほど難しくありません。

(原資産については、後述しています。)

それでは、実際に日経平均CFD取引とは、どんな取引なのか具体例と基本情報をみていきましょう。

そもそも日経平均って何?聞いたことはあるけど、いまいちわからないという方は、日経平均について詳しく解説している下記の記事をご覧ください。

日経平均 構成銘柄

日経平均の構成銘柄一覧、採用銘柄の構成比率(上位10銘柄)や業種比率、銘柄入れ替え、日経平均の推移と買い方などを株式投資初心者の方にもわかりやすく解説していきます。

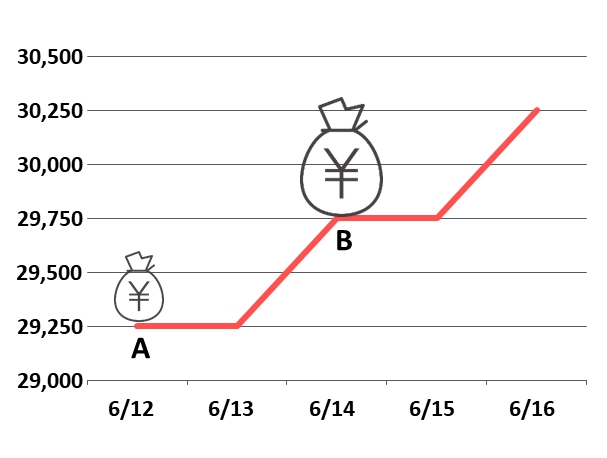

日経平均CFD取引の具体例 ①

6/12 日経平均CFDの価格が29,250円の時に買いエントリーして、6/14 日経平均CFDの価格が29,750円の時に売ると価格差の500円が利益になります。

(B 29,750 - A 29,250 = 500円の利益)

日経平均CFD取引で500円の損益は、1枚あたり 5,000円です。(注1)

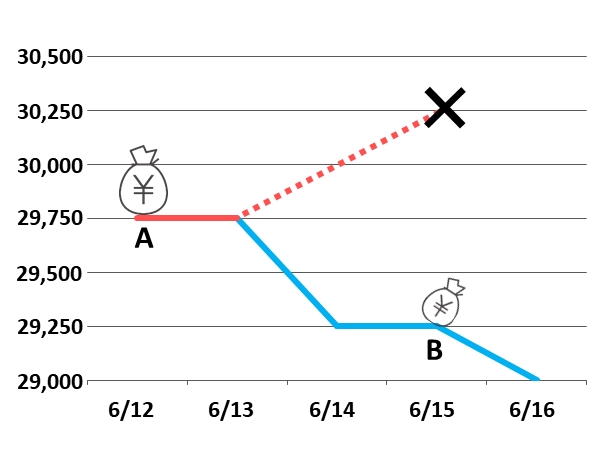

日経平均CFD取引の具体例 ②

6/12 日経平均CFDの価格が29,750円の時に、今後の上昇を予測して買いエントリーした後、思惑が外れ下落し 6/15 日経平均CFD価格が29,250円の時に売ると価格差の500円が損失になります。

(A 29,750 - B 29,250 = 500円の損失)

| 日経平均CFD取引は、買いエントリーした価格よりも高い価格で売れば利益になり、安い価格で売ると損失になります。 また、売りから取引を始めた場合には、売りエントリーした価格よりも安い価格で買い戻せば利益になり、高い価格で買い戻すと損失になります。 |

日経平均CFDは、いくらからできる?

日経平均CFDは、1枚 33,000円前後から取引ができます。(注1)

ミニCFDの取扱いがある証券会社では、10分の1程度の 3,300円前後から取引可能です。

日経平均CFDのレバレッジは何倍?

日経平均CFDのレバレッジは10倍です。(注2)

日経平均CFDの株価や現在の値動きを見るには?

日経平均CFDの株価や現在の値動きを見てみたい方は、下記の日経平均CFDリアルタイムチャートをご覧ください。

無料で日経平均CFDのリアルタイムチャートをチェックできます。

日経平均CFDの取引時間は?

日経平均CFDの取引時間は、下記の通りです。

(注3)

夏時間:月曜日~金曜日 08:30~翌日06:00

冬時間:月曜日~金曜日 08:30~翌日07:00

現在は、冬時間が適用されています。

(土日は、取引できません。)

(注1)

必要最低証拠金や取引単位には、CFD取引を提供する証券会社によって違いがあります。

(注2)

レバレッジの倍率は、CFD取引を提供する証券会社によって違いがありますが、日本国内でサービスを提供する証券会社は、株価指数CFDのレバレッジを10倍に設定しているところが多いです。

(注3)

CFD取引を提供する証券会社によって、参照原資産が異なるため取引時間には違いがあります。

日経平均CFDのメリット・デメリット

日経平均CFDの一般的によく言われるメリットとデメリットに加え、CFD取引の重大なデメリットについても言及していきます。

取引を始める前にCFD取引のデメリットは、しっかりと理解しておきましょう。

日経平均CFDのメリット

- 取引手数料が無料で少額から取引できる。

- 取引時間が長く、祝日も取引できる。

- 下落局面で利益を得ることができる。

取引手数料が無料で、少額から取引できる

CFD取引は、取引手数料が無料なので主な取引コストはスプレッド(買値と売値の価格差)のみです。

また、日経平均先物を取引するには、1枚につき1,600,000円(mini 10/1)の証拠金が必要ですが、日経平均CFDの場合は、1枚 33,000円(ミニCFD 10/1)前後と少額から取引できます。(注1)

取引時間が長く、祝日でも取引できる

日経平均CFDの取引時間は長く、ほぼ24時間(月~金曜日)取引が可能です。

少額から始められ、時間を気にせずいつでも取引できるCFDにメリットを感じる方は多く、日中は忙しいビジネスマンや学生、主婦の方など幅広い層からCFD取引は近年支持されています。

日本は祝日が多く、値動きが活発になる重要な経済指標の発表と祝日が重なることが多々ありますが、日経平均CFDなら祝日も取引可能なのでチャンスを逃しません。

下落局面で利益を得ることができる

日経平均CFD取引は、買いだけでなく売りからでも取引できるので、相場の下落局面でも利益を得ることができます。

またCFD取引の売りは、保有している現物株をヘッジする手段としても活用できます。

日経平均CFDのデメリット

- 調整金が発生する。

- 追証やロスカットになる可能性がある。

- 税金。

調整金が発生する

日経平均CFDには、取引期限はありませんが、予め定められた日時をまたいでポジションを保有していると調整金が発生します。(注2)

日経平均CFDは、取引期限のある日経平均先物を参照原資産としています。

そのため、限月を乗り換える(3月→6月→9月→12月)際に生じる価格差を調整するための価格調整が3ヵ月に1度行われます。

期近の先物価格が安く、期先の先物が高い場合には、買い建玉の価格調整額はマイナスになります。(売り建玉はプラス)

反対に期近の先物価格が高く、期先の先物が安い場合には、買い建玉の価格調整額はプラスになります。(売り建玉はマイナス)

追証やロスカットになる可能性がある

追証とは、一般的に証拠金維持率が100%を下回った時に起こります。(注3)

例えば、日経平均CFDの売りポジションを保有していたとします。

その後、予測に反して日経平均CFDが上昇してしまい、証拠金維持率が100%以下になると証拠金不足で追証になります。

| 追証になった場合には、不足している金額をCFD口座に入金するか、保有している売りポジションを決済して証拠金維持率が100%を回復すれば、証拠金不足による追証は解消されます。 また追証をそのまま放置していると、保有している売りポジションは強制的に決済されます。 |

ロスカットとは、一般的に相場が急変し証拠金維持率がロスカットラインに到達した場合に起こります。(注3)

例えば、日経平均CFDの売りポジションを保有していたとします。

その後、予測に反して日経平均CFDが急騰してしまい、証拠金維持率がロスカットラインに到達すると損失拡大を防ぐためのロスカットが自動的に執行されます。

税金

CFD取引は、雑所得に区分され申告分離課税が適用されているため、譲渡所得(申告分離課税)に区分される、現物株・ETF/ REIT・投資信託・国債などとの損益通算や損失繰越し(損失控除)は認められていません。

またCFD取引は、特定口座制度の対象外で源泉徴収制度もありません。

(注1)

日経平均先物の証拠金は、1月5日時点での価格です。証拠金は毎週変更されます。

(注2)

取引期限のあるCFD取引を提供する証券会社もあります。

(注3)

追証やロスカットルール等は、証券会社によって異なります。

CFD取引の重大なデメリット

CFD取引の一般的なデメリットを解説しただけでは、役立たない内容の記事になってしまうので、今回は深く掘り下げてCFD取引の重大なデメリットを1つお伝えしたいと思います。

それは「マーケットの値動きの仕組みを理解しないとCFD取引は勝てない」です。

初心者の方でもCFD取引で短期的に利益を得ることは可能だと思います。

しかし、マーケットの値動きの仕組みを理解せずCFD取引をしていると損失を出し、最終的に退場してしまう確率が高くなります。

本当に理解しなければならないCFD取引のデメリットは、マーケットの値動きの仕組みです。

マーケットの値動きの仕組みについては、下記の記事で詳しく解説しています。

興味のある方は、是非読んでみてください。

日経平均CFDと先物の違いは?

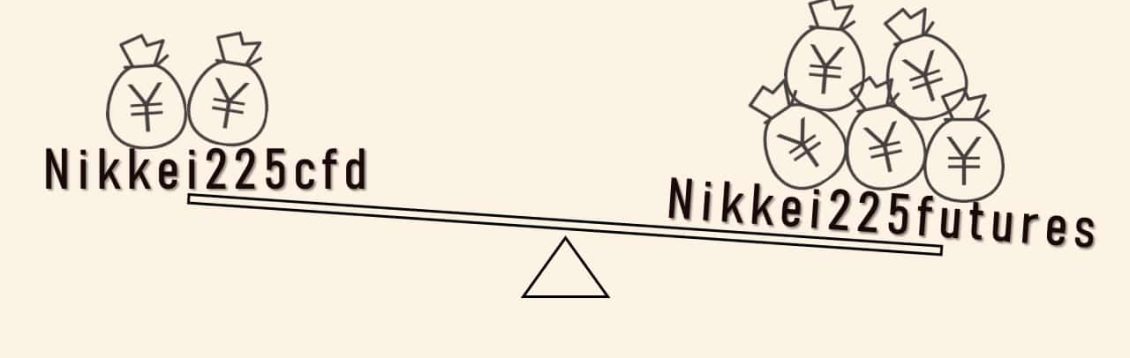

日経平均CFDと日経平均先物(日経225先物)は、ともに日経平均を投資対象とした金融商品(デリバティブ取引)という点では同じですが、相違点がいくつかあります。

それでは、日経平均CFDと日経平均先物で、具体的にどのような違いがあるのか見ていきましょう。

原資産の違い

原資産とは、デリバティブ取引の対象となる資産のことをいいます。

日経平均先物の原資産は「日経平均株価」ですが、日経平均CFDの原資産は「日経平均先物」です。

| 日経平均株価 >日経平均先物 >日経平均CFD |

日経平均CFDと日経平均先物では、原資産に違いがありますが、日経平均CFDは原資産が日経平均先物なので値動きは、ほぼ同じです。

日経平均先物と日経平均CFDには、親子のような関係性があります。

取引ルールの違い

日経平均CFDと日経平均先物は、下記のような取引ルールの違いがあります。

日経平均CFD

| 原資産 | 日経平均先物 |

| 取引方式 | 相対取引 |

| 取引期限 | なし |

| 取引時間 | 月~金: ほぼ24時間 |

| 取引単位 | 1枚 33,000円前後 / 注1 |

| 取引手数料 | なし |

| スプレッド | 3~10円前後 / 注2 |

| レバレッジ | 10倍 |

日経平均先物(日経225先物)

| 原資産 | 日経平均株価 |

| 取引方式 | 取引所 |

| 取引期限 | あり / 3ヵ月(mini 1ヵ月) |

| 取引時間 | 8:45~15:15 / 16:30~6:00 |

| 取引単位 | 1枚 1,600,000円(mini 10/1)/ 注1 |

| 取引手数料 | 往復 500円前後(mini 80円前後) |

| 呼値 | 10円(mini 5円) |

| レバレッジ | 20倍 |

注1 / 取引単位は、原資産の変動により増減します。

注2 / スプレッドは、CFD取引を提供する証券会社によって異なります。

CFDと先物 取引するならどっちがいい?

結論から申し上げますと、初心者の方にはCFDがおすすめです。

理由は、以下をご覧ください。

| 日経平均CFDミニ | 日経225マイクロ | |

| 取引単位 | 3,300円 | 16,000円 |

| 取引手数料 | なし | 往復 34円前後 |

| スプレッド | 3~10円前後 | 5円(呼値) |

| 取引期限 | なし | あり |

上記の表は、日経平均CFDミニと先物の最小取引サイズである日経225マイクロの主な相違点になります。

まず取引単位を比較すると日経平均CFDミニは、日経225マイクロの5分の1程度の資金から取引が可能です。

取引コスト(手数料・スプレッド / 呼値)面でも、CFDは取引手数料がないため優れていると言えます。

初心者の方は、右も左もわからない状態で大きな金額を動かすことに不安を感じると思いますので、まずは少額から始められるCFDで取引に慣れるのが良いでしょう。

日経平均CFDの取引方法

日経平均CFDの取引方法は、証券会社によって異なりますが、基本的にどこの証券会社でも難しい操作はなく至ってシンプルです。

CFD取引が初めての方は、多少戸惑う事もあるかもしれませんが、何度か操作をすることですぐに慣れると思います。

日経平均CFDを取引するための、大まかな流れは以下の通りです。

- CFD口座の開設

- CFD口座にお金を送金

- CFD口座にログインして取引画面を開く

- 日経平均CFD取引の 売り or 買いを選択

- 取引数量を指定して注文確定

- 保有ポジションの決済

日経平均CFD取引を始めるには、まずCFD取引を扱う証券会社で口座を開設する必要があります。

近年、CFD口座の開設は簡素化されており、証券会社に提出する書類(マイナンバー確認書類と本人確認書類)が手元に揃っていれば、本人確認をWeb上で完結できるため、最短即日取引が可能な証券会社なども登場しています。

CFD取引におすすめの証券会社・口座については、下記の記事で詳しく解説しています。

高機能チャートツール(TradingView)を無料で提供する証券会社もあります。これからCFD取引口座を開設する予定の方は、参考にしてみてください。

CFD取引のFAQ(よくある質問)

CFD取引に関するよくある質問とその回答を以下にまとめています。

CFD取引は危ないですか?

CFDはレバレッジ取引のため、相場が思惑とは反対方向へ動いた時に損切りせず放置したり、過度にレバレッジを利かせた取引をしたりすると追証やロスカットが発生し投資元金以上の損失が出る可能があり、CFD取引は危ないと言われることがあります。

CFD取引に不安を感じる方は、証拠金維持率に余裕を持たせ、取引を始める前に損切りルールを明確にしておきましょう。

また一般的なCFDよりも少額の資金で始められるミニCFD で取引に慣れるのも良い方法です。

CFDは長期投資に不向き?長期保有のデメリットは?

CFDは、基本的に短期投資(数日~3ヵ月)向けの金融商品なので長期投資に不向きです。

CFDは長期保有することも可能ですが、株価指数CFDと商品CFDは調整金(3ヵ月に1回)、個別株CFDは金利(日)などの保有コストが発生します。

調整金や金利などのコスト面が、長期保有のデメリットです。

CFDの税金はいくらですか?

CFD取引の利益にかかる税金は、20.315%です。

1月1日~12月31日までの1年間を通して20万円以上の利益がある場合、原則確定申告が必要となります。

確定申告の期間は、翌年の2月16日~3月15日までの約1か月間です。

CFD取引の税制については、下記の「CFD取引の税金」で詳しく解説しています。

日経平均CFDとは?まとめ

まとめ

- 日経平均CFDとは、日経平均先物の値動きに対して買値と売値の価格差を取引すること。

- 日経平均CFD取引は、買いエントリーした価格よりも高い価格で売れば利益になり、安い価格で売ると損失なる。売りから取引を始めた場合には、売りエントリーした価格よりも安い価格で買い戻せば利益になり、高い価格で買い戻すと損失になる。

- 日経平均CFDは、月~金ほぼ24時間取引できる。

- 日経平均CFDには、メリットとデメリットがある。特にデメリットを理解することが重要。

- 日経平均CFDと日経平均先物は、原資産や取引ルールに違いがある。

- 日経平均CFDの取引を始めるには、CFD取引を扱う証券会社で口座を開設する必要がある。

今回は日経平均CFDについて解説をしてきましたが、これからCFD取引を始める方にとって最も重要なテーマは「CFD取引で損失を回避して、利益を得るにはどうすればいいのか?」だと思います。

しかし巷では、CFD取引は損失を出して退場する確率が高いと言われています。

なぜ退場してしまうのか?

その原因は「マーケットの値動きの仕組み」にあります。

CFD取引に限らず、マーケットの値動きの仕組みを理解することは、とても重要です。

興味のある方は、下記の記事をご覧ください。

マーケットの値動きの仕組みについて、具体的な事例を交えてわかりやすく解説をしています。

CFD取引関連のおすすめ記事

当サイトの各種掲載情報やコンテンツは、株式投資関連の情報をわかりやすく伝えることを目的としたものであり、投資勧誘を目的にしたものではありません。

実際に投資を行う際は、当サイトの情報に依存して投資判断を下すことはお控え下さい。

株式や先物取引・オプション取引・差金決済取引・外国為替証拠金取引などの金融商品取引は元本割れリスクや多額の損失を出す恐れがあります。

投資に関する最終判断の決定は全てご自身の判断、自己責任で行うようお願い申し上げます。

各種掲載情報やコンテンツ内容によって起因するトラブルや発生した損害等につきまして当サイトは一切の責任を負わないものとします。

また当サイトからリンクやバナーなどによって他サイトに移動された場合、移動先サイトで提供される情報やサービス等についても一切の責任を負わないものとします。予めご了承お願い申し上げます。