CFD取引のトレード手法【必見】レンジブレイクで利益を狙う方法をわかりやすく解説!

2024/01/16 2024/01/13

CFD取引のトレード手法には様々な方法がありますが、今回はレンジブレイクで利益を狙うトレード手法について、具体例を交え解説をしていきます。

これからCFD取引始める方、既にCFD取引をしているがいまいち勝てていない方、トレード手法が定まっていない方、レンジブレイクについて詳しく知りたい方は、本記事を参考にしてください。

なぜレンジブレイクで利益を狙うのかについては、下記の記事で言及しています。

まだ見ていない方は、先に「CFD取引のデメリット」をご覧ください。

記事の目次

CFD取引とは?わかりやすく解説

CFD取引とは、世界中の株価指数や個別株・商品・債券など幅広い銘柄に少額の資金でレバレッジを効かせた取引ができる、近年話題の投資方法です。

CFDとは、Contract For Differenceの略で日本語では「差金決済取引」と言われています。

急に「差金決済取引」と言われても、まったくピンと来ないと思いますので、わかりやすく簡単に解説すると、買値と売値の価格差を取引することです。

| 差金決済取引とは、有価証券の受渡しを行わず、買値と売値の価格差に相当する金銭の授受のみにより差金決済する取引または金融商品のことで、先物取引やFXなども同一の取引に該当します。 |

CFD取引のトレード手法

「穴のあいたバケツには、どれだけ水を注いでも、水は溜まらない。」

CFD取引に限ったことではありませんが、レンジブレイクを理解できていない人は、穴のあいたバケツに水を溜めようとしているのと同じです。

例えば、レンジ相場の時に初心者向けの書籍などでよく紹介されているRCIやストキャスティクスなどのインジケーターを指標にした逆張りでコツコツと利益を積み上げることに成功していたとします。

ところが、ある日突然「レンジブレイク」が起きました、その場面で同じように逆張りをすれば、コツコツと積み上げた利益は一瞬でドカンと吹き飛びます。

| レンジブレイクとは、一定の価格帯で上昇と下落を繰り返していた株価がレンジの上限または下限を突破することをいいます。 レンジブレイク後は、新規の売買注文や指値・逆指値注文などを巻き込んで突破した方向に株価が一気に動く傾向があり値動きが大きくなります。 |

大きな値幅で動くレンジブレイクは、必ず訪れるので対処できなければ、長期的に利益を積み上げることは難しくなります。

CFD取引のトレード手法には様々な方法がありますが、まずは「レンジブレイク」について理解を深めましょう。

レンジブレイクで利益を狙う方法

レンジブレイクについて理解を深めることで、トレンドに逆らう不用意な逆張りで大きな損失を出す可能性を低くすることができます。

またレンジブレイクを理解することで、大きな利益を得られる可能性が高まります。

なぜなら、損失と利益は表裏一体なのでレンジブレイクの場面で逆張りではなく、トレンドに沿う順張りができれば大きな利益を得られるからです。

それでは、レンジブレイクで利益を狙うトレード手法についてわかりやすく解説をしていきます。

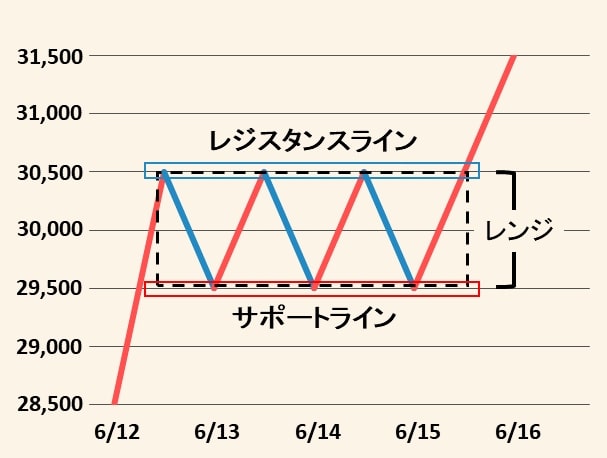

レンジブレイクの仕組み

上昇ブレイクを例に「レンジブレイクの仕組み」を詳しくみていきましょう。

まず一定の価格帯を上下する方向感のないレンジ期間中に、様々な思惑を持ったトレーダー達の売買注文が蓄積されていきます。

この蓄積された売買注文は、レンジブレイクが起きると活発に動き出します。

主にレンジが継続すると予想して売りポジションを保有していたトレーダー達の、レジスタンスライン付近に溜まった損切の逆指値注文(買い注文)が、レンジブレイクによって刈り取られ上昇の推進力になります。

また同じタイミングで、売りポジションの同値撤退(買い注文)にも影響を与えます。

そして、レンジブレイクを虎視眈々と待ち構えていた、トレーダー達の新規買い注文が一斉に入り株価を一気に押し上げていきます。

レンジブレイク後は、容赦なく一方向に大きな値動きになり、レジスタンスライン付近で売りポジションを保有していて損切のできなかったトレーダー達が我慢の限界を迎え、損切(買い注文)を始めると株価が下げにくくなり、わかりやすい上昇トレンドが形成されます。

レンジブレイクの見極め方

大きな値動きに発展する確率の高いレンジブレイクは、基本的に上位の時間軸(日・週・月)で起きるレンジブレイクです。

しかし、上位の時間軸でのレンジブレイクは頻繫に起きません。なので初めて経験する方も多く対処方法を誤り、大きな損失を出してしまいます。

上位の時間軸(日・週・月)で起きるレンジブレイクに対処できれば、大きな損失を回避して利益を得ることが可能になります。

上位の時間軸で起きるレンジブレイクの見極め方にはいろいろありますが、今回は「チャート形状」「インジケーター」「需給バランスに関するデータ」などを使った方法を解説していきます。

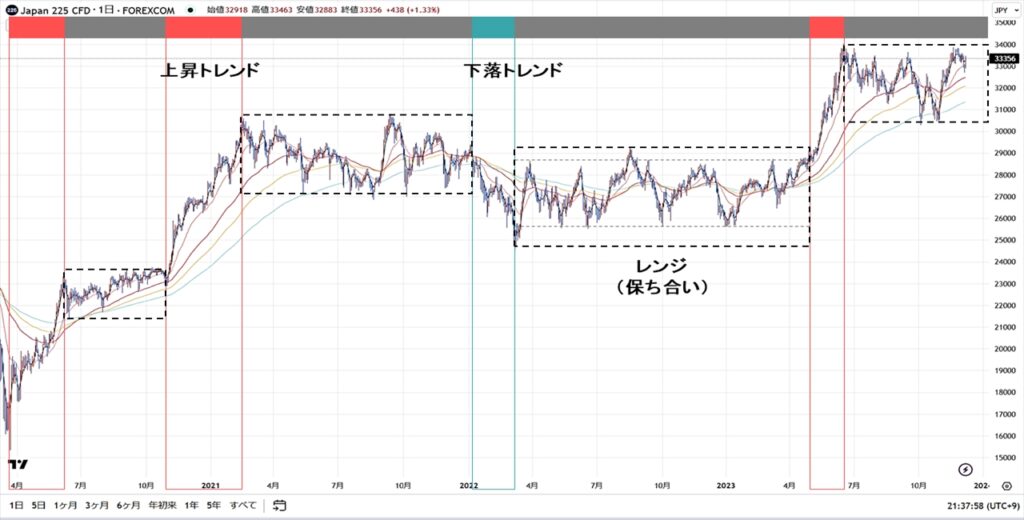

本題に入る前に「株価の値動きのサイクル」

chart by Trading view

本題に入る前に「株価の値動きのサイクル」は重要なので簡単に解説をしておきます。

株価の値動きには、トレンド(上昇・下落)とレンジ(保ち合い)があり、原則トレンドとレンジは交互に訪れます。

トレンドとレンジの判別には、移動平均線を使います。

移動平均線が短期~長期で並び斜め上を向いてる時は上昇トレンドです。

逆の場合は下落トレンドになります。

レンジの場合には、移動平均線は横這いになります。

また移動平均線のねじれは、トレンドの転換を示唆しています。

チャート形状

まずは、レンジブレイク時の移動平均線と株価を含めた「チャート形状」が、どうなっているのか覚えましょう。

レンジブレイクには、基本的な形があります。

下記チャートは、過去のレンジブレイクの事例です。

日経平均CFD 日足チャート

(2022年3月~2023年6月)

chart by Trading view

(各移動平均線はピンク=25日線 赤=75日線 黄色=120日線 水色=200日線)

4月頃(赤丸印)に移動平均線がねじれ、短期~長期(株価→25→75→120→200)の順に並び、横這い状態から上向き始め、収縮から拡大傾向にあるのがわかると思います。

その後レンジブレイクが起き、1ヵ月で約4,800円前後の上昇となりました。

レンジブレイクの「チャート形状」を見極めるポイント

- 移動平均線がねじれ、短期~長期の順に並んでいる。

- 移動平均線よりも株価が上にある。

- 移動平均線が横這い状態から上向いている。

- 移動平均線が収縮から拡大している。

上記は、上昇ブレイクの場合です。

下落ブレイクの場合には、移動平均線の並びは長期~短期の順に並び、移動平均線よりも下に株価がある状態になります。それ以外は同じです。

今回は、比較的わかりやすいレンジブレイクの事例を紹介しました。

他にもいろいろなチャート形状がありますので、レンジブレイクの「チャート形状」を見極めるポイントを意識しながらチャートをチェックするようにしてください。

レンジブレイク × インジケーター

レンジブレイクを見極めるインジケーターには様々なものがありますが、おすすめのインジケーターは「ATR」です。

| ATRとは、Average True Range(アベレッジ・トゥルー・レンジ)の略で、一定期間のローソク足の値幅を分析することで価格変動の大きさを測定する指標のことです。 |

すべてのケースに当てはまるわけではありませんが、レンジブレイクが起きる前の特徴として、レジスタンスライン付近で株価の滞在時間が長くなり、値幅が低下する現象がよくみられます。

値幅の低下を教えてくれる「ATR」は、レンジブレイクで利益を狙うなら設定しておきたいインジケーターです。

日経平均CFD 日足チャート

(2022年3月~2023年6月)

chart by Trading view

日経平均CFD日足チャートの下にATRを表示させています。

③レジスタンスライン付近で株価の滞在時間が長く、値幅(ATR)が低下していることがわかると思います。

この場面では、チャート形状も整っておりレンジブレイクが起きています。

①と②の場面でもATRは低下していますが、株価はレジスタンスラインに届かず、チャート形状も整っておらずレンジブレイクは起きませんでした。

ATRを使用する際の注意点として、ATRは上下の方向感を示す指標ではありませんので、チャート形状と合わせてみる必要があります。

需給バランスに関するデータ

需給バランスに関するデータを合わせることで、レンジブレイクを見極める精度を向上させることが可能です。

レンジブレイクにおいて最も基本的なデータは「出来高」になります。

| レンジブレイクの際「出来高」が増加している場合は、本物のブレイクの可能性が高くなります。 通常「だまし」ではなく、本物のレンジブレイクには、出来高の増加がともないます。 |

出来高については、至るところで解説がされているので、ここでは他のデータを用いてレンジブレイクを見極める方法を解説していきます。

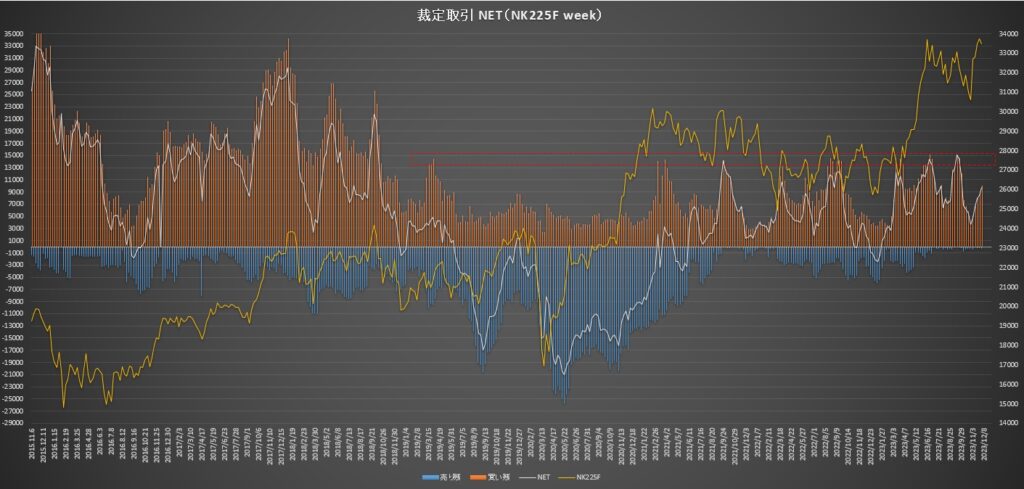

日経平均の需給バランスに関するデータになりますが、最近の傾向では「裁定取引」に関するデータが機能しています。

出典:JPXプログラム売買よりSPECULATORS 作成

上図は、裁定取引の週間データをグラフにしたもので裁定買残、裁定売残、差し引きを表したグラフで期間は2015年11月~2023年12月です。

裁定取引についての解説は、割愛させていただきますが 2021年3月頃から裁定取引の買残が1兆4,000億円前後で日経平均がピークアウトするサイクルが現在まで続いています。

仮にレジスタンスライン付近に株価が来た時に、裁定買残がピークアウトの水準に達していれば、レンジブレイクはなしと判断することができます。

しかし、裁定買残のピークアウトサイクルが将来も同様に続く保証はありませんので、その点には注意が必要です。

マーケットの需給バランスに関するデータは「出来高」や「裁定取引」以外にも様々なものがありますので、レンジブレイクと相性のいいデータを探してみるのも面白いと思います。

レンジブレイクのエントリー方法

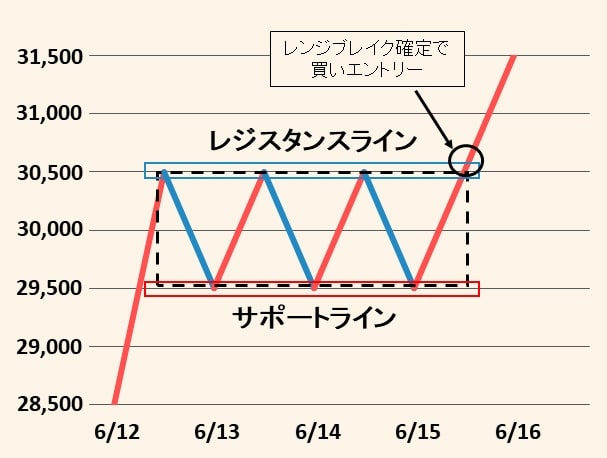

レンジブレイクのエントリー方法は、レンジブレイクが確定したタイミングで売買注文を入れるのが基本です。

レンジブレイクの確定とは、株価がレジスタンスラインを明確に超えたタイミングになります。

その時に、先に紹介した「チャート形状」「ATR」「需給バランスに関するデータ」などを照らし合わせて総合的に判断しエントリーをしましょう。

レンジブレイクのエントリーは、高い所を買い、安い所を売るので最初は違和感を感じると思います。

特に逆張りトレードが染みついてる方は、慣れるまでに相当苦労すると思いますが、レンジブレイクはレンジ幅と同等レベルの値幅が期待できるのでブレイクの始点は、高くないし安くないと心得ましょう。

また総合的に判断した結果、レンジブレイクの条件が整っていなければエントリーは見送ります。

思い込みや願望でトレードをすることはありません。

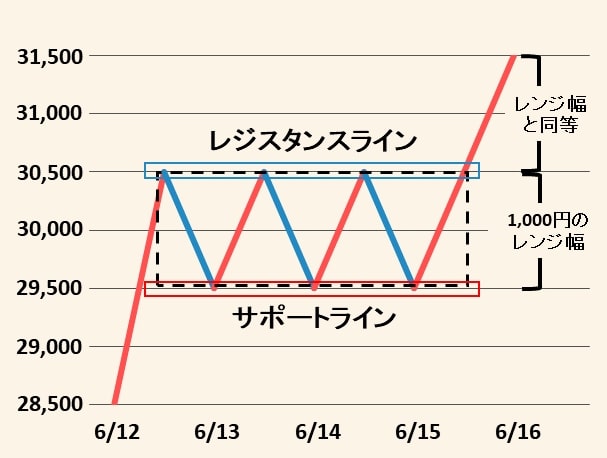

レンジブレイクの利益確定方法

レンジブレイクの利益確定方法は、レンジ幅と同等の値幅を利益確定のターゲットにするのが基本です。

一般的にレンジブレイクをした際の値幅は、レンジ幅と同程度になるといわれていますが、状況次第では値幅がそれ以上やそれ以下になることも多々あります。

利益確定のターゲットとする価格の8割程度まで到達した段階で利益確定を意識するようにしましょう。

利益を極力伸ばすコツとしては、複数枚でのエントリーを行い利益確定の分散が有効な手段です。

具体的にどれぐらいの枚数でエントリーするかは、その時々で変わりますが基本は「レンジブレイクと同等値幅」で1枚「価格の抵抗帯」で1枚「オーバーシュート」で1枚の計3枚でエントリーをします。

そうすることで選択の必要がなくなり機械的に利益確定を行うことができ利益を伸ばすことができます。

価格の抵抗帯が複数存在する場合は、その分枚数は増えます。

レンジブレイクの「だまし」

レンジブレイクには「だまし」の値動きがあります。

だまし(騙し)とは、レンジブレイクをしたとみせかけて、もとのレンジに戻ってきたり、レンジに戻ってきたと思ったらそこから本格的なレンジブレイクになったり、トレーダー達を欺く値動きのことをいいます。

レンジブレイクで利益を狙うトレード手法において「だまし」の値動きを理解することは、成功確率を上げる重要なポイントの一つです。

レンジブレイク「だまし」の種類

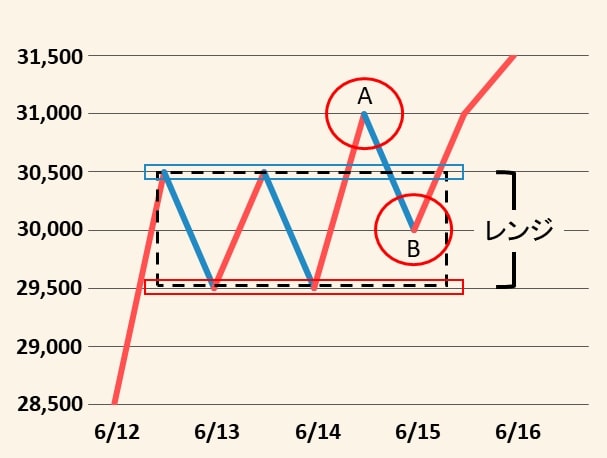

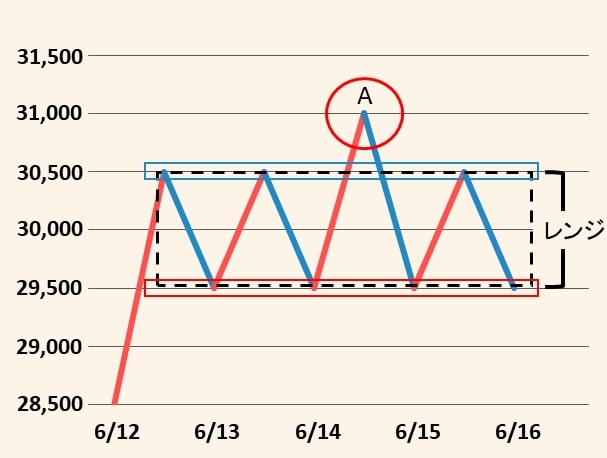

レンジブレイクの基本パターン

一瞬レンジブレイクをした後(A)もとのレンジ内に戻ってくるものの、サポートラインまで下げずに折り返し(B)本格的なレンジブレイクに発展するパターンです。

このパターンは、頻繁にみられるレンジブレイクの基本的な値動きなので「だまし」ではありませんが、上下に揺さぶられ買って損切、売って損切になりやすい値動きなので注意が必要です。

レンジ継続パターン

一瞬レンジブレイクをした後(A)何事もなかったかの様に、もとのレンジ内に戻ってくるパターンです。

このパターンは、一見レンジブレイクに失敗しただけで、特に意味のない値動きにも見えますが、出現する位置によっては後々三尊天井を意識させ判断を惑わすものになります。

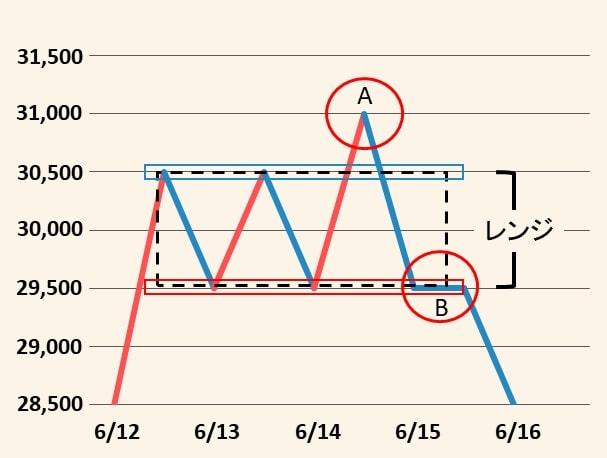

ヘッドフェイクパターン

一瞬レンジブレイクをした後(A)もとのレンジ内に戻りレンジ継続かと思わせて(B)逆方向に容赦なくブレイクするパターンです。

このパターンは、まずAで売りポジションの逆指値を刈り取り、Bでの買いポジションも根こそぎ刈り取るパターンでたちの悪い値動きの一つです。

レンジブレイクの「だまし」を回避する方法

レンジブレイクの「だまし」を回避する方法は、レンジブレイクの見極め方で解説しましたが、チャート形状、インジケーター、需給バランスに関するデータなどを照らし合わせながらマーケットをチェックしていれば、基本的に「だまし」を回避することは可能です。

しかし、ほとんどの方がレンジブレイクの見極め方には「こういう方法があるのか!」と知っただけで、実践レベルには程遠いと思います。

また先ほど紹介した、3つの「だまし」以外にもトレーダー達を欺く値動きがありますので、実践レベルでレンジブレイクを見極められるようになるには、やはり勉強が必要不可欠です。

では効率的にレンジブレイクを見極める勉強をするには、どうすればいいのか?

次の章で、詳しく解説していきます。

レンジブレイクを効率的に勉強する方法

レンジブレイクを効率的に勉強したい方は、Trading Viewを使いましょう。

「Trading Viewは、無料です。」

値幅の大きいレンジブレイクは頻繁に起こらないので、知識や経験を蓄積するには通常時間を要しますが、Trading Viewなら過去の週足や日足チャートを長期間遡って表示できるのでレンジブレイクを効率的に勉強することが可能です。

なんでわざわざTrading Viewを使うの?証券会社のチャートじゃダメなの?と疑問に感じますよね。

証券会社が提供するチャートがダメという事ではありません。

しかし、証券会社が提供するチャートは過去を遡って表示できる期間が限られている事が多く、過去のレンジブレイクの事例をたくさん見られないためTrading Viewを推奨しています。

| Trading View (トレーディングビュー)とは、株価指数(先物)、個別株、ETF、商品、CFD、FX、暗号資産(仮想通貨)、社債・債券など様々な金融商品を追跡できる優れたチャートツールです。 Trading Viewは、チャート画面の見やすさやカスタマイズ性に定評があり、世界中の投資家やトレーダーなどに愛用されています。 またスマホ用アプリの操作性は、群を抜いて高機能なチャートツールを提供しています。 |

レンジブレイクを効率的に勉強する方法は、Trading View内で提供されている「リプレイモード」と「デモトレード」を使います。

もちろん、これらの機能も全て無料です。

それでは、順番に解説していきます。

①レンジブレイクを見極める。

まずは、Trading Viewで日足チャートを表示して過去に起きたレンジブレイクの場面を探し、その時のチャート形状を覚えましょう。

(レンジの値幅・レンジブレイクの値幅・移動平均線の向きや並び、収縮・拡大具合・ATRの値・だましの有り無しなど)

また下位の時間軸(4時間・1時間・30分など)のチャート形状なども同時にチェックしてください。

需給バランスに関するデータも収集して、レンジブレイクが起きた際にどのような変化が数値にあったのかも合わせてチェックしてみましょう。

②リプレイモードで値動きをチェックする。

チャート上でレンジブレイクを探せるようになったら「リプレイモード」でレンジブレイク時の値動きをチェックしてみましょう。

(どんな値動きで最終的にレンジブレイクに至ったのか見てください。)

③デモトレードで取引を体験する。

リプレイモードでレンジブレイクの値動きをある程度把握できたら「デモトレード」で取引を体験してみましょう。

Trading Viewのデモトレードは、正式名称が「ペーパートレード」になります。

ペーパートレードでは、様々な銘柄で売買の練習をすることが可能です。

実際の取引と全く同じですが、あくまでもシュミレーションなのでお金を失うことはありません。

デモ口座の残高は100,000ドル(約1,450万円)からのスタートになり、資金を失っても何度でもやり直すことができます。

ペーパートレードについて詳しくは、Trading Viewの公式ページをご覧ください。

Trading View 無料プランの欠点

Trading View 無料プランの欠点は「機能制限」です。

機能制限により使いずらさを感じる部分には「インジケーターの同時表示数」「使えるインジケーターの種類」「リアルタイムデータ」「広告の表示」などがあります。

しかし、機能制限のないTrading Viewの便利な機能をフルに発揮できる有料プランは、一番安いProプランでも(約 22,000円 / 年)なので、これからCFD取引を始める方が課金して利用するには抵抗があると思います。

機能が制限され一部使いずらい部分もありますが、過去を遡って長期間の週足や日足チャートなどを表示できるものは他にないので、まずは試しに無料プランのTrading Viewでレンジブレイクの勉強を始めましょう。

CFD取引におすすめの証券会社・口座

「Trading Viewの便利な機能をフルに発揮できる、有料プランに興味のある方に朗報です。」

Trading Viewの有料プランが無料で使えます。

詳しくは、下記の記事「CFD取引におすすめの証券会社・口座 …」で解説していますが、近年証券会社がサービスの一環としてTrading Viewの有料級プランのチャートツールを無料で提供しています。

通常 Trading Viewの有料プランは、Pro(約 22,000円 / 年)Proプラス(約 43,000円 / 年)Premium(約87,000円 / 年)なので、口座を開設するだけでTrading Viewの有料級プランと同等レベルのチャートツールが、無料で使えるお得感はかなりすごいですよね。

CFDの取引口座をどこで開設するか迷っている方、おすすめのCFD取引口座を知りたい方は、下記の記事を是非参考にしてみてください。

CFD取引のFAQ(よくある質問)

CFD取引に関するよくある質問とその回答を以下にまとめています。

CFD取引はいくらからできる?

CFD取引は、証券会社によって必要となる資金量は異なりますが、主要な株価指数CFDの必要証拠金は、以下のような金額に設定してる証券会社が多いようです。

| 必要証拠金 | |

| 日経平均CFD | 1枚 35,000円 前後 |

| NYダウCFD | 1枚 54,000円 前後 |

| S&P500CFD | 1枚 69,000円 前後 |

| NASDAQ100CFD | 1枚 245,000円 前後 |

※必要証拠金は、原資産の変動により増減します。

ミニCFD を取り扱う証券会社では、上記の必要証拠金の10分の1でCFD取引が可能です。

CFDの税金はいくらですか?

CFD取引の利益にかかる税金は、20.315%です。

1月1日~12月31日までの1年間を通して20万円以上の利益がある場合、原則確定申告が必要となります。

確定申告の期間は、翌年の2月16日~3月15日までの約1か月間です。

CFD取引の税制については、下記の「CFD取引の税金」で詳しく解説しています。

CFD取引初心者におすすめの書籍は?

CFD取引について書かれた書籍ではありませんが、投資をする上で役立つ考え方や重要な気づきを与えてくれる書籍を3つ紹介します。

伝説のトレーダー集団 タートルズの全貌

全くの投資素人集団がわずか2週間の研修プログラムによって、次々と巨額の利益を上げていくというセンセーショナルなストーリーはトレーディングの世界では、あまりにも有名。その集団の名は「タートルズ」。

ゾーン — 相場心理学入門

恐怖心ゼロ、悩みゼロで、結果は気にせず、淡々と直感的に行動し、反応し、ただその瞬間に「するだけ」の境地、つまり、「ゾーン」に達した者が勝つ投資家になる。さて、その方法とは?

究極の相場心理を伝授する!

欲望と幻想の市場―伝説の投機王リバモア

アメリカ金融界の伝説の投資王リバモアの伝記小説。株式と商品相場で巨万の富を築くも相場の暴落で全財産を失う。その人生の教訓、市場の欲望と幻想は今に生きる。

CFDのトレード手法まとめ

まとめ

- CFD取引とは、主に買値と売値の価格差を取引すること!

- CFD取引で長期的に利益を得るには「レンジブレイク」への対処が重要。

- レンジブレイクを見極める方法には「チャート形状」「インジケーター」「需給バランスに関するデータ」などがある。

- レンジブレイクを効率的に勉強するなら、無料の「Trading View」が便利。

今回は、レンジブレイクで利益を狙うトレード手法について解説をしてきました。

CFDのトレード手法には、レンジブレイク以外にも様々なものがあり興味を抱くと思いますが、最初から「あれも」「これも」をやってしまうとすべて中途半端になってしまいます。

まずはレンジブレイクについて理解を深め、1つトレード手法を確立させましょう。

ヘッジファンドの帝王ジョージ・ソロス氏 の有名な言葉で「まずは生き残れ、儲けるのはそれからだ」というものがあります。

意味合いとしては、相場から退場しないように生き残れるだけの知識を身に付けるのが先で、儲けるのはそれからでも遅くないよ。というお言葉です。

「レンジブレイク」は、相場から退場してしまう主要因なので、相場に生き残る上で最初に習得するトレードスキルとして最適だと思います。

レンジブレイクを効率的に勉強するには、役立つツールは必須です。

「Trading View」で勉強を始めましょう。

Trading Viewの有料級プランを無料で使うことができるCFD口座に興味のある方は、下記の記事を是非参考にしてください。

CFD取引関連のおすすめ記事

当サイトの各種掲載情報やコンテンツは、株式投資関連の情報をわかりやすく伝えることを目的としたものであり、投資勧誘を目的にしたものではありません。

実際に投資を行う際は、当サイトの情報に依存して投資判断を下すことはお控え下さい。

株式や先物取引・オプション取引・差金決済取引・外国為替証拠金取引などの金融商品取引は元本割れリスクや多額の損失を出す恐れがあります。

投資に関する最終判断の決定は全てご自身の判断、自己責任で行うようお願い申し上げます。

各種掲載情報やコンテンツ内容によって起因するトラブルや発生した損害等につきまして当サイトは一切の責任を負わないものとします。

また当サイトからリンクやバナーなどによって他サイトに移動された場合、移動先サイトで提供される情報やサービス等についても一切の責任を負わないものとします。予めご了承お願い申し上げます。